Actualitate

ANAF: Ghid privind tratamentul fiscal aplicabil veniturilor obţinute de persoanele fizice din închiriere şi subînchiriere

Urmăriți Botosani24.ro și pe ![]() Google News

Google News

Dacă ți-a plăcut articolul și vrei să fii la curent cu ce scriem:

ȘTIREA TA - Dacă ești martorul unor evenimente deosebite, fotografiază, filmează și trimite-le la Botosani24 prin Facebook, WhatsApp, sau prin formularul online.

Eveniment

Înscrierea în învățământul primar în anul școlar 2026-2027: Până la ce dată se pot depune cererile. DOCUMENT pus în dezbatere

Eveniment

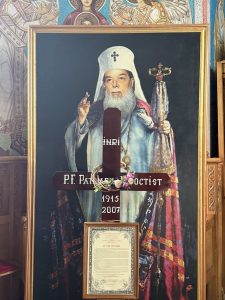

FOTO: Zi de aleasă cinstire pentru Patriarhul Teoctist, la Biserica din Victoria și la Casa Memorială din Tocileni

Eveniment

Măsuri de ordine publică pentru meciul de fotbal dintre F.C. Botoșani și Metaloglobus București

Eveniment

Furt de arbori în Lozna și Vârful Câmpului: Polițiștii au pus în aplicare mandate de percheziție

-

Economie3 ani ago

Economie3 ani agoManagerul celei mai puternice companii de la Botoșani s-a sinucis

-

Eveniment3 ani ago

Eveniment3 ani agoCe se poate construi fără autorizație. Noi reguli pentru avizarea documentelor

-

Eveniment3 ani ago

Eveniment3 ani agoFOTO: Biserica Ortodoxă este în DOLIU. Un preot îndrăgit, profesor universitar, și-a pierdut viața într-un accident cumplit

-

Eveniment4 ani ago

Eveniment4 ani agoFOTO: „Doamne, îndură-te de bătrâni, de tineri, de pruncii de la sân!”. Sute de oameni s-au rugat în genunchi la Buzeni

-

Actualitate3 ani ago

Actualitate3 ani agoDe la 1 august sau 1 septembrie 2023 salariul minim ar putea crește din nou

-

Actualitate3 ani ago

Actualitate3 ani agoFiica unor profesori de excepție din Botoșani a luat 10 la TITULARIZARE, una dintre cele șase note maxime la nivel național

-

Eveniment4 ani ago

Eveniment4 ani agoPlânge dealul, plânge valea: „Mor animalele de sete”. Aproape un sfert din judeţul Botoşani în pragul disperării din cauza apei

-

Eveniment3 ani ago

Eveniment3 ani agoFOTO: Un autobuz cu pasageri a luat foc în mers